Jobticket 2019 in Lexware lohn+gehalt abrechnen

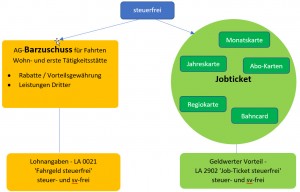

Seit dem 1. Januar 2019 können zusätzlich vom Arbeitgeber gewährte Zuschüsse oder Sachbezüge für die Nutzung öffentlicher Verkehrsmittel im Linienverkehr steuer- und sv-frei gewährt werden (§ 3 Nr. 15 EStG).

Hintergrund

Steuerlich begünstigt werden

- die unentgeltliche oder verbilligte Überlassung von Fahrausweisen,

- Zuschüsse des Arbeitgebers zum Erwerb von Fahrausweisen,

- Leistungen Dritter, die mit Rücksicht auf das Dienstverhältnis erbracht werden.

Auch Rabatte, die ein Arbeitgeber aufgrund eines Rahmenvertrags mit einem Verkehrsunternehmen erhält, sind in die Steuerbefreiung einbezogen.

Wichtig: Der Zuschuss bzw. die Überlassung von Fahrausweisen muss zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden. Eine Entgeltumwandlung ist nicht steuerbefreit.

Begünstigt sind Fahrten

- von der Wohn- zur ersten Tätigkeitsstätte

- in das weiträumige Tätigkeitsgebiet

- dem zur Wohnung nächstgelegenen Zugang zum Tätigkeitsgebiet oder

- Fahrten im öffentlichen Personennahverkehr, die der Arbeitnehmer aufgrund seines Dienstverhältnisses zusätzlich zum ohnehin geschuldeten Arbeitslohn in Anspruch nehmen kann.

Vorgehen im Programm

Um einen Arbeitgeberzuschuss oder die Überlassung eines Jobtickets in Lexware lohn+gehalt abzurechnen, stehen Ihnen folgende Lohnarten zur Verfügung:

Hinweise:

- Auf die monatliche Freigrenze von 44,00 EUR (Bagatellgrenze § 8 Abs. 2 Satz 11 EStG) wird der Zuschuss oder Überlassung nicht angerechnet.

- Flugverkehr und die Benutzung von Taxis, Mietwagen oder Pkw sind ausgenommen.

- Die steuerfreien Leistungen des Arbeitgebers sind auf der Lohnsteuerbescheinigung einzutragen (Zeile 17) und werden auf die Entfernungspauschale angerechnet.

Sonstiges:

- Von der Neuregelung sind die Zuschüsse für die Erstattung der Arbeitnehmeraufwendungen für Fahrten Wohn- und erste Tätigkeitsstätte (z. B. Pkw, Motorrad etc.) nicht betroffen. Diese Zuschüsse können pauschal mit 15% besteuert werden. (§ 40 Abs. 2 Satz 2 EStG). Verwenden Sie hierzu die Lohnarten ‘0022 Fahrgeld pauschal (AG)’ oder ‘0023 Fahrgeld pauschal (AG)’.

§ 3 Nr. 15 EStG n.F. (2019): „Zuschüsse des Arbeitgebers, die zusätzlich zum ohnehin geschuldeten Arbeitslohn zu den Aufwendungen des Arbeitnehmers für Fahrten mit öffentlichen Verkehrsmitteln im Linienverkehr (ohne Luftverkehr) zwischen Wohnung und erster Tätigkeitsstätte und nach § 9 Absatz 1 Satz 3 Nummer 4a Satz 3 sowie für Fahrten im öffentlichen Personennahverkehr gezahlt werden. Das Gleiche gilt für die unentgeltliche oder verbilligte Nutzung öffentlicher Verkehrsmittel im Linienverkehr (ohne Luftverkehr) für Fahrten zwischen Wohnung und erster Tätigkeitsstätte und nach § 9 Absatz 1 Satz 3 Nummer 4a Satz 3 sowie zu Fahrten im öffentlichen Personennahverkehr, die der Arbeitnehmer auf Grund seines Dienstverhältnisses zusätzlich zum ohnehin geschuldeten Arbeitslohn in Anspruch nehmen kann. Die nach den Sätzen 1 und 2 steuerfreien Leistungen mindern den nach § 9 Absatz 1 Satz 3 Nummer 4 Satz 2 abziehbaren Betrag.“